プットの買いについて

前回はコールの買いについて書いたから、今回はプットの買いだよ。

爆勝ちできるグワか?

うまくいけばね。

それは楽しみグワッ!

爆勝ちしたら第三のビールじゃなくて、発砲酒が飲めるグワか!

いや、そこはプレミアムモルツくらい言っとけよ・・・

オプション取引の基本戦術:プットの買い

オプション取引には基本的には以下の4つの取引があります。

| コールの買い | 損失限定・利益無限大 | |

| コールの売り | 損失無限大・利益限定 | |

| プットの買い | 損失限定・利益無限大 | ★今回のまとめ対象 |

| プットの売り | 損失無限大・利益限定 |

今回はプットの買い (以降、「プット買い」と記載) についてまとめてみます。

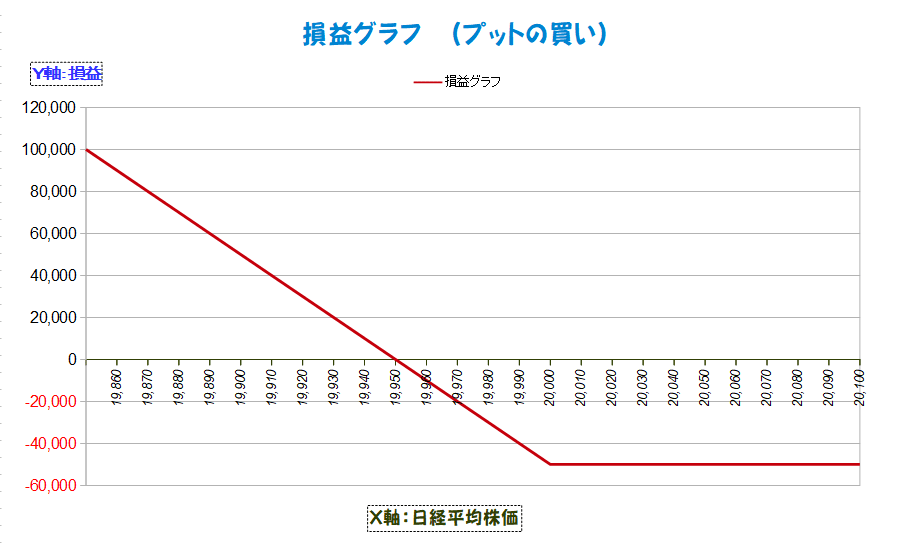

損益グラフ

まずはプット買いの損益をグラフでみてみましょう。

グラフの前提条件は以下の通りです。(手数料は無視しています。)

- 日経平均株価が20,000円以上のときに、50円で満期日の指定株価20,000円のプット買い

【損益グラフのポイント】

- 満期日の日経平均株価が20,000円以上の場合、50,000円の損(損失限定)

- 満期日の日経平均株価が19,950円未満の場合、利益は右肩上がり(利益無限大)

- 満期日の日経平均株価が20,000円未満でも19,950 以上では損(購入価格の方が大)

プット買いの方法と特徴

プットを買うのもコールを買うのとほぼ同じです。普通に株を買うような感じで、買い注文をすればオッケーです。

「売る権利」を買うなどと考えると頭がこんがらがってくるので、単純に「プット」という名前の券を買うと考えればいいだけです。

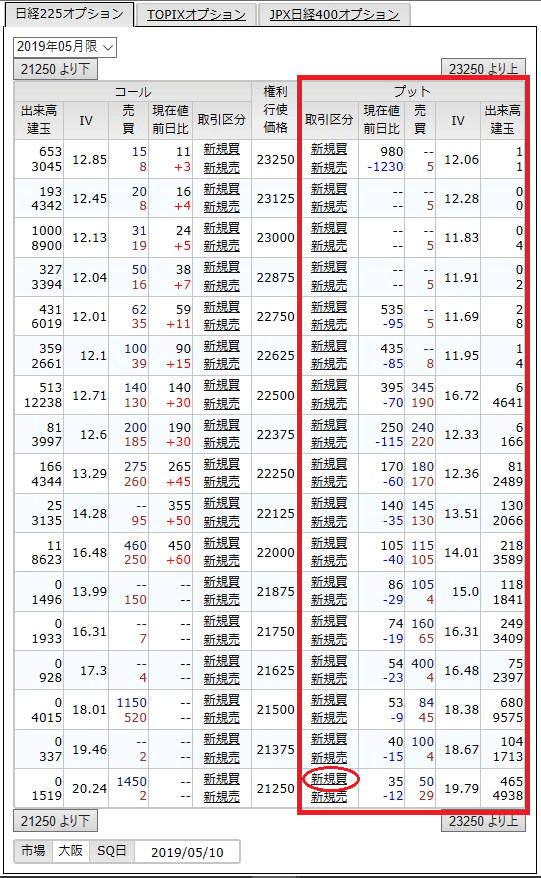

下の図は証券会社の日経225オプション一覧のイメージです。

赤い四角枠がプットです。赤丸で囲っているのは、「プット21250円」を新規に買う場合はここから買い注文を出せます。現在値が35とあるのは35円ということです。

プット買いの特徴としては以下の通りです。

- 購入対象プットの値段を支払う(手数料もかかる)

- 証拠金は不要

- 支払額はおおよそ約50万~1000円(満期まで残り1か月程度の場合)

プットの買い方

買いたい指定株価のプットの値段(×1000)+手数料を払えば買える。

一番安いプットは1円で、1000円払えば買える。

満期日には日経平均が20,000円より下がると予想して「プット20,000円」を買う。「プット20,000円」が50円の場合、50,000円+手数料(200円程度)を払えば買える。 (オプションは1000倍のレバレッジなので50円は50,000円になる)

この場合、購入時に50,000円払っているので、満期日に日経平均が19,950円未満の場合に利益になる。(手数料は除く)

プット買いのメリット

プット買いには大きく分けて4つメリットが考えられます。

- わかりやすい

- 損失限定

- 利益ほぼ無限

- 少ない資金で下げ相場で稼げる

日経平均株価が大きく下がれば勝ち!

宝くじみたいに買った金額分しか損はしなくて、株価暴落でドカーンと爆勝ち!

わかりやすい

「コール買い」よりはわかりにくいかもしれませんが、「プット買い」も考え方は単純です。

要するに買ったプットの指定株価より、日経平均株価が下がればいいのです。基本的に日経平均株価が下がればプットの値段は上がります。

コールは 日経平均が 上がれば勝ち!プットは下がれば勝ち!

ということで、コール買いと同様にわかりやすいということは誤注文を防ぐことにもつながりす。

損失限定

これについてもコールの買いで説明した内容と同じです。(以下、ほぼコピペ)

オプションの買いは、購入時に支払った額が最大損失額です。

ただし損失限定といえ、支払った額の全額が損失になるのは結構いたいものです。

しかしながら、ここでの最も大きな効果は 購入時点で損失額が限定されていることにより 「どこまで損失が膨らんでしまうのだろうか?」という心理的な恐怖心が最初から除外されることだと思います。

それによって心の余裕ができ、冷静な判断ができるようになります。

利益ほぼ無限

冒頭の表では「利益無限大」と書いていますが、本当は「プット買い」は「コール買い」と違って無限大ではありません。

それは日経平均株価はどんなに下がっても0円より下にはならないからです。(現実的には0円になることもまずあり得ない)

もしも、プットの20,000円を1円で買っていて、日経平均株価が100円まで下がったとします。その場合の利益はなんと約1,900万円です。

利益

= プットの最終価値

- 購入時の支払い額

=(20,000円-100円)×1,000倍

-( 1円×1,000倍)

= 18,999,000円

現実的には上のような極端な事象は起こりえませんが、例えば10円で買ったプットの指定株価を日経平均が1,000円以上も下回るようなことは結構起こりえます。

例えばもしも、プットの20,000円を10円で買っていて、日経平均株価が19,000円まで下がったとします。その場合の利益は約99万円です。

利益

= プットの最終価値

- 購入時の支払い額

=(20,000円-19,000円)×1,000倍

-( 10円×1,000 倍)

= 990,000円

夢が膨らみます!

少ない資金で下げ相場で稼げる

これもコール買いとほぼ同じで 少ない資金で参入でき、勝った場合は投入資金に対する利益率が高くなる可能性があるということです。 コール買いとほぼ同じですが具体例を書いてみます。(ほぼコール買いのコピペですが比較用として)

例えば日経平均株価が20,000円だったしましょう。株価が下がる場合に稼げるのは、信用売りや先物売りです。

まず信用売りで同等の株価の銘柄の場合です。1枚20,000円の株を最低取引単位の1単元(100株)売り建てるには、信用取引は約3倍のレバレッジなので70万円程度の資金(保証金)が必要です。もし、日経平均株価が19,900円に下がった場合、利益は10,000円、利益率は1.4%程度です。

先物の場合は日経平均先物ミニの場合、1枚あたりの証拠金がもし100,000円(普通もっと安い)だった場合、100,000円あれば2,000,000円相当のミニが1枚売れます。 もし、日経平均先物ミニが19,900円に下がった場合、利益は10,000円、利益率は10%です。

これがオプションの場合、日経平均株価が20,000円の時にプットを1枚100円(支払いは1,000倍なので100,000円)で買ったとします。これが日経平均株価が急に19,900円まで下がったりすると、プットの価格は150円まですぐに上がったりします(その時の価格変動率や満期までの期間などにもよりますが、珍しいことではないと思います)。150円で反対売買すれば利益は50,000円、利益率は50%です。

しかも信用売りにしろ、先物ミニの場合にしろ、株価が上がった場合は追証が発生するので、保証金や証拠金にもっとかなり余裕を持たせておく必要がありますが、オプション買いは損失が購入価格に限定されていますので、証拠金が不要です。そうするとさらにオプション買いのほうが利益率が高いことになります。

ちょっとアヒルには難しい内容かもしれませんが、要は少ない元手で大きく稼げる可能性があるのです。このようにオプションのプット買いは圧倒的に資金効率よく稼げる可能性があります。

もし、株価暴落のタイミングが予見できるのなら、もっとも効率よく稼げるのはプット買いなのです。

プット買いのデメリット

一方で、プット買いのデメリットとして2つ考えます。

- 勝ちにくい

- ちょっと後ろめたいカモ

宝くじと同じでめったに勝てないし、株価暴落で儲けるのは後ろめたいカモ・・・

勝ちにくい

プット買いもコール買いと同様に勝率が低いことがデメリットです。

日経平均株価が下がらないとプットの価格はあがりません。少しくらい下がってもダメで、大きく下がったとしてもゆっくりじわじわ下げる感じだと時間の経過によるプット価格の値下がりに相殺されてしまいます。短期間で下がる必要があるです。

つまり、日経平均株価が急落・暴落する必要があるのですが、高騰に比べれば暴落のほうが起こりやすい感じはありますが、それでも滅多にありません。

2018年は2月、3月、10月、12月と大きく下げたので暴落イメージが大きいのですが、2017年などは非常に安定していて暴落というほどの下げはなかったように思えます。

後ろめたいカモ

日経225オプションのプット買いが稼げるのは、日経平均株価が大きく下がった時です。

日経平均株価が下がるというのは、世間一般的に日本経済のことを考えるとあまり好ましい事象ではありません。

その一般的に好ましくない株価下落によって稼ぐということが、後ろめたいと感じる方もいらっしゃるようです。

素晴らしい思想だと思いますが、流星カモはほとんど気にしません。いちおうデメリットにあげましたが、デメリットだと考える必要はないと思っています。

下がっても一時的なもので、また上がるカモしれませんし、プットオプションは日経平均株価指数 を「売る権利」という立派な金融商品です。満期日に下がってしまっている日経平均株価指数を高く売る権利を行使するだけなのですから、何の問題もないかと思います。

最後に

ファガー!株価暴落でも大儲け!プット買いすごいグワ!

暴落がいつくるか分かればね・・・

大儲けしたら、アイスはいつもの「ガリガリくん」じゃなくて、もっと高級なの食べていいグワか!?

おう、なんでも言ってみろ!

ついでに言うと「ガリガリくん」は安くてもうまいぞ。

「ハーゲンダック」グワ!

・・・またアヒルギャグかよ

オマケ

プット買いメモ(自分用)

| 指標 | 状態 | 備考 |

|---|---|---|

| デルタ | マイナス | |

| ガンマ | プラス | |

| ベガ | プラス | |

| セータ | マイナス |

- IVが低いとき(目安18以下)に仕掛ける

- 基本的に単体では仕掛けない(ストラドル、ストラングル等で行う)

- リスクヘッジのスプレッド用(クレジット、デビット)

- 暴落に備えた保険で、遠い権利行使価格での単体買いもあり

コメント